新書推薦:

《

机器人之梦:智能机器时代的人类未来

》

售價:HK$

75.9

《

脑髓地狱(裸脊锁线版,全新译本)日本推理小说四大奇书之首

》

售價:HK$

61.6

《

复利人生

》

售價:HK$

75.9

《

中国绘画:元至清(巫鸿“中国绘画”系列收官之作,重新理解中国绘画史)

》

售價:HK$

184.8

《

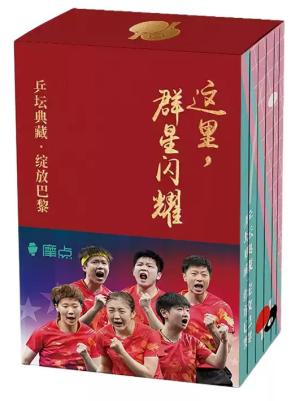

这里,群星闪耀:乒坛典藏·绽放巴黎(全套7册)

》

售價:HK$

259.6

《

想通了:清醒的人先享受自由

》

售價:HK$

60.5

《

功能训练处方:肌骨损伤与疼痛的全周期管理

》

售價:HK$

140.8

《

软体机器人技术

》

售價:HK$

97.9

|

| 編輯推薦: |

【勘误:本书内文插页提示分享朋友圈领取工具包,系错误无效信息,请读者作废处理!】

知名投资人、明星基金经理的炒股心得

林奇与何天峰在微博和微信公众号上拥有数百万股民粉丝,公众号文章阅读量常常10万 ,二人的投资心得深受粉丝认可。

本书带你提升投资能力,通关必知必会的投资功课,如周期理论、基本面分析、上市公司调研、行业分析、个股估值,像基金经理操盘几十亿资金一样,缜密思考。

专业投资者的实际投资经验

作者有20多年的公募和私募基金投研经验,每年调研上市公司100多家,管理的资产规模超过10亿元,积累了比较丰富的实际投资经验。两位作者合伙成立了私募基金公司,是真正站在A股市场*线的专业投资者。

简单好用的八大选股指标

作者何天峰曾是基金经理, CFA讲师。多年来,他使用财务指标选股及排雷,业绩稳健。本书中介绍了多个简单实用的财务指标,并配有实际上市公司案例分析,读者可跟着本书实际操练,提升选股和排雷能力。

13个行业专题研究 36家龙头上市公司案例分析

作者用复盘形式,再现对13个重要行业的研究步骤和得出的结论;精选A股中36家龙头上市公司,结合真实财报数据,完整回放作者

|

| 內容簡介: |

【勘误:本书内文插页提示分享朋友圈领取工具包,系错误无效信息,请读者作废处理!】

作者用复盘形式,再现对13个重要行业的研究步骤和得出的结论;精选A股中36家龙头上市公司,结合真实财报数据,完整回放作者当时是如何思考和决断的,从而手把手教你学价值投资。

作者何天峰曾是基金经理, CFA讲师。多年来,他使用财务指标选股及排雷,业绩稳健。本书中介绍了多个简单实用的财务指标,并配有实际上市公司案例分析,读者可跟着本书实际操练,提升选股和排雷能力。

专业投资者的实际投资经验

作者有20多年的公募私募基金投研经验,每年调研上市公司100多家,管理资产规模超过10亿元,积累了比较丰富的实际投资经验。两位作者合伙成立了私募基金公司,是真正站在A股市场*线的专业投资者。

本书多处分享了作者在投资生涯中的个人发现,如参加股东大会和调研的小技巧,如何应对*不利的投资行情,市场处于底部区域的一些表现【勘误:本书内文插页提示分享朋友圈领取工具包,系错误无效信息,请读者作废处理!】

13个行业专题研究 36家龙头上市公司案例分析

作者用复盘形式,再现对13个重要行业的研究步骤和得出的结论;精选A股中36家龙头上市公司,结合真实财报数据,完整回放作者当时是如何思考和决断的,从而手把手教你学价值投资。

简单好用的选股指标

作者何天峰曾是基金经理, CFA讲师。多年来,他使用财务指标选股及排雷,业绩稳健。本书中介绍了多个简单实用的财务指标,并配有实际上市公司案例分析,读者可跟着本书实际操练,提升选股和排雷能力。

专业投资者的实际投资经验

作者有20多年的公募私募基金投研经验,每年调研上市公司100多家,管理资产规模超过10亿元,积累了比较丰富的实际投资经验。两位作者合伙成立了私募基金公司,是真正站在A股市场*线的专业投资者。

指引方向的投资思维

本书多处分享了作者在投资生涯中的个人发现,如参加股东大会和调研的小技巧,如何应对*不利的投资行情,市场处于底部区域的一些表现

著名投资人、明星基金经理的炒股经验

林奇与何天峰在微博和微信公众号上拥有数百万股民粉丝,公众号文章阅读量常常10万 ,二人的投资心得深受粉丝认可。

本书带你提升投资常识,通关必知必会的投资功课,如周期理论、基本面分析、上市公司调研、行业分析、个股估值,像基金经理操盘几十亿资金一样,缜密思考。

|

| 關於作者: |

林奇

上海聆泽投资管理有限公司联合创始人兼总经理。坚持价值投资,至今投资经验超过15年。经历多个时代风口,对大势研判拥有非常丰富的经验。每日在同名微信公众号林奇上记录投资感悟。

何天峰

上海聆泽投资管理有限公司创始人兼投资总监。毕业于复旦大学国际金融系,有近20年的公募和私募从业经验,曾在海富通基金、世诚投资等机构任职,产品管理规模超过10亿元。国内第一批CFA持证人员,曾任CFA讲师。近几年经常受邀给国内知名投资机构以及公募基金的基金经理、研究员上课,在行业研究和财务分析领域造诣颇深。

|

| 目錄:

|

推荐序

第1章 投资理论 1

1.1 股票是最值得投资的大类资产之一 1

1.2 投股票就是投公司 2

1.3 投股票就是做股东 4

1.4 投资就要投垄断 6

1.5 便宜便是王道 8

1.6 市场先生脾气古怪 10

1.7 价值投资在中国有效吗 12

1.8 如何利用黑天鹅事件逆向投资 17

1.9 复利是世界上第八大奇迹 21

1.10 几种常见的投资心理 23

第2章 投资方法 26

2.1 用八个财务指标轻松选出好公司 26

2.2 从哪里找各种资料、数据和信息 40

2.3 如何估值1:以东方财富为例 45

2.4 如何估值2:以中炬高新为例 53

2.5 如何估值3:以中国建筑为例 59

2.6 如何估值4:有或没有估值法 69

2.7 如何阅读资产负债表(上) 70

2.8 如何阅读资产负债表(下) 79

2.9 如何阅读半年报 81

2.10 市净率的一个简单应用:以中国石油为例 90

2.11 周期性行业的投资心得 94

2.12 小心高商誉风险 98

2.13 投资选股四不碰 100

2.14 四个投资小技巧 102

第3章 行业研究 107

3.1 白酒行业专题研究 107

3.2 调味品行业专题研究 115

3.3 医药行业专题研究 119

3.4 猪肉行业专题研究 122

3.5 汽车行业专题研究 129

3.6 机场航运专题研究 137

3.7 券商行业专题研究 145

3.8 房地产行业专题研究 150

3.9 新能源车行业专题研究 157

3.10 液晶面板行业专题研究 162

3.11 食品饮料行业简单介绍 167

3.12 影视传媒行业简单介绍 169

3.13 水泥行业简单介绍 171

第4章 公司案例分析 175

4.1 大金融银行:农业银行 175

4.2 大金融银行:浦发银行 177

4.3 大金融保险:中国平安 183

4.4 大金融券商:中信证券 187

4.5 大消费食品饮料:贵州茅台 192

4.6 大消费食品饮料:光明乳业 194

4.7 大消费食品饮料:恒顺醋业 197

4.8 大消费食品饮料:涪陵榨菜 199

4.9 大消费食品饮料:中炬高新 206

4.10 大消费食品饮料:三只松鼠 208

4.11 大消费食品饮料:贵州茅台、海天味业、伊利股份对比 211

4.12 大消费家电:格力电器 217

4.13 大消费医药:恒瑞医药 230

4.14 大消费医药:药明康德 233

4.15 大消费医药:爱尔眼科 236

4.16 大消费医药:片仔癀 240

4.17 大消费医药:沃森生物 245

4.18 大消费旅游:中国国旅 247

4.19 大消费化妆品:珀莱雅 251

4.20 大科技电子:工业富联(富士康) 254

4.21 大科技电子:海康威视 260

4.22 大科技电子:京东方A 266

4.23 大科技传媒:乐视网 269

4.24 大科技传媒:分众传媒 273

4.25 大科技计算机:恒生电子 276

4.26 大科技计算机:金山办公 279

4.27 大周期汽车:长安汽车 284

4.28 大周期汽车:福耀玻璃 287

4.29 大周期建材:海螺水泥 291

4.30 大周期建筑:中国建筑 296

4.31 大周期机械:中国中车 299

4.32 大周期交通运输:京沪高铁 301

4.33 大周期交通运输:中国航空 309

4.34 大周期交通运输:招商轮船 312

4.35 大周期电新:汇川技术 315

4.36 大周期电新:隆基股份 318

第5章 投资的思维 324

5.1 参加股东大会和调研的小技巧 324

5.2 什么是四真公司 325

5.3 资产软、负债硬、现金为王 328

5.4 投资者如何应对极端行情 332

5.5 要多听听不一样的声音 332

5.6 市场处于底部区域的一些表现 334

5.7 如何找到价值投资的护城河 336

5.8 四种公司不能碰 338

5.9 一名优秀研究员需要具备的基本素质 338

|

| 內容試閱:

|

2019年12月,我陪本书的两位作者林总和何老师去广州出差,闲聊时说,很希望他们把近年写的一些文章整理一下,结集成书。

这个想法源于我感觉A股一轮大周期的上涨行情要开始了,而他们写的那些文章能很好地帮助大家把握这一轮行情。

为什么要做投资?因为钱在贬值。最近有首歌,名叫《一元钱》:我在马路边,捡到一元钱而在20世纪90年代,这首歌名叫《一分钱》。

短短30年,一分钱变成了一元钱,大家心目中的小零钱整整翻了100倍。

2002年,我刚大学毕业,上下班的路上有时会买彩票,心里做着美梦:万一中了500万,交完税买套房子再买辆车,还能剩下两三百万。如果把剩下的钱存入银行,按照每年5%的利率,一年仅利息收入就有十几万元,本金加利息足够我这辈子衣食无忧了。

结果,近20年过去,我发现自己当年太天真了,靠两三百万元存款的利息过不上我希望的生活。现在两三百万元根本算不上大钱,存款利率又越来越低,在北上广深这样的一线城市,如果没有收入来源,即使手握千万现金,对于某些人来说对未来也不一定有安全感。

所以,人们如果手里有钱,不得不考虑投资,否则,以后随着经济发展和受通货膨胀的影响,手里的钱的价值会变相减少(被稀释)。

投资必须要做,可目前的状况是许多人感到投资无门。这里我打上双引号,表示说得有些夸张。投资肯定是有门的,但是普通人很难寻找到相对比较好的投资项目。这里介绍两种类型的投资。

房地产投资。现在的政策是房子是用来住的,不是用来炒的,而且房地产的流动性不怎么好,买卖起来都很麻烦,特别是在价格下跌的时候,如果不是降价很多,很难卖出去。即使买家已经签约,如果过几天发现价格跌太多,也可能会毁约。

股权投资。股权投资存在的问题是:锁定的周期长,动不动就是七八年甚至十年,而且过程中没那么公开透明。被投资的公司可以说,它这三五年的业绩增长了一倍,估值增加了一倍,但投资人真正要交易股权,转化成真金白银,并不容易。

还有,后来的投资者会想:如果公司业绩那么好,你为什么要卖掉股权?如果六折甩卖,或许会考虑。如果估值翻一倍再打六折,前面的投资者实际只有20%的股权收益。这种情况还算是好的。如果后来的投资者明确表态不做接盘侠,要求原来的投资者不能退出,只能追加,这样就会导致要么有真正好的项目时,投资者买不到,或即使买到,估值也很高;要么能投资的项目投进去资金就被套牢。怎么办?投资者需要耐心等待二级市场(股市)变好,水涨才能船高。

最后,P2P(peer to peer lending,点对点网络借款)从2018年6月开始就连续爆雷;上市公司的一些信用债也没那么牢靠,它们的很多股权都已经质押,不管给投资者什么承诺,到时如果真没钱兑现承诺,投资者也拿它们没办法,只能不断延期、不断等待;信托,以前有刚性兑付,私下承诺保底,就是通常所说的抽屉协议,但是现在刚性兑付被打破,投资者也面临损失绝大部分本金的风险。

投资越来越难做的主要原因在于,央行印钞的速度持续变低,经济增速变缓,大家整体赚钱的速度自然也会变慢。我们不能囿于思维定式,习惯了二三十年的快速增长,就认为什么都会越来越好。

以前是只要你能借到钱,就能比较容易地赚更多的钱。例如,按年利率10%借1亿元,找个年收益率为15%的项目,一年就能赚500万元。但现在很多项目的年收益率只有8%,如果还是按10%的年利率借钱,则借的越多倒贴的就越多。

从2018年起,理财产品频频爆雷,就是因为上述问题。赚钱变难了,投资者如果还在上杠杆,资金链可能就会断裂。以后可以预期的稳定的收益率一定会越来越低。

股市是相对较好的投资场所,因为股票背后是上市公司,是比较优质的股权。比如,任何一家上市公司,即使我们说它再差,它也曾经是某行业、某区域最好的公司之一。

宾夕法尼亚大学沃顿商学院的西格尔(Seigel)教授统计了美国近200年来各大类金融资产的数据,结论是:货币贬值了95%。美联储不停地印钱,钱就会贬值;黄金的价格翻了三倍,俗话说乱世黄金,所以如果美国的经济趋势长期向好,那么黄金的保值功能、避险功能就不容易发挥;票据和债券的年均收益率在3%左右,刚好与这些年美国的通货膨胀率差不多;房地产的年均收益率略高于3%,房地产比票据和债券略微好一点,从长期来看也是能抵御通货膨胀的;最后是股票,年均收益率为6.7%,几乎等于票据和债券与房地产的总和,我们初看这个数据会很惊讶,但仔细想想是有道理的,因为这些能上市的公司本身就是专门筛选过的公司,持有它的收益高于社会的平均收益大约一倍,这完全可以理解。

在全球股市中,A股值得重点关注。因为在中国,有两个红利:

一个是,中国的GDP总量正在持续增加,甚至有望成为世界GDP总量第一的国家。中国的GDP总量现在居世界第二位,约100万亿元人民币,折合美元14万亿左右;美国的GDP总量排在第一位,约20万亿美元。中国的经济体量是美国的65%~70%,但是GDP增速远高于美国,长期下去,中国的GDP总量终有追上甚至超过美国的一天。在GDP总量不断增加的过程中,股市的总市值同步增加也是很正常的。

另一个是,从发达国家目前的情况来看,其居民手中的钱投在股市的比例远高于我们。美国的家庭总资产中股票大概占33%,欧洲国家的这一数据是17%;我们的股票投资只占家庭金融资产的10%左右,而金融资产只占家庭总资产的10%,因为更多的家庭资产都投在了房地产上。这说明中国的股市还有很大的发展空间。

2019年的中美贸易摩擦和2020年年初的新冠肺炎疫情,让很多人开始担心未来。确实,这两件大事让未来的不确定性增加。但与此同时,大家要相信:沉舟侧畔千帆过,病树前头万木春。

很多人都有这样的体会,最近十年,生意越来越难做。这个感受是对的,因为经济增速放缓给人的感觉就是赚钱越来越难。有人说,自2008年以来,每年都是最艰难的一年。这里我要加一句,每年又都是未来几年里最好的一年,因为GDP的增速还会进一步下降。

但不管生意多难做,经济增速这个数字都是正的,也就是说,我们的经济体量仍然在不断变大。因此,实际上我们看到的越来越难只是表象,背后是结构的转型和产业的升级。

有两种公司最近十年的日子不难过。

一种是专注于主业、牢牢把持住龙头地位的公司。比如贵州茅台,2019年的净利润增幅为17%。一个市值达万亿元的公司,每年的净利润竟然还能有15%~20%的增长,做过实业的人都知道这有多么不容易。但很多公司乱搞多元化,搞出了问题。

我们常说的马太效应,反映到投资领域,是指资源向头部集中,好的越来越好,差的越来越差,确实如此。

另一种是踩在风口上的公司。对于很多传统企业来说,过去十年可能是痛苦的十年,但对于一些新兴企业来说,过去十年就是黄金十年。如果你去问诺基亚,最近十年怎么样,他们可能会说太难了;但如果你去问苹果,他们大概率会告诉你我们正处于最好的时代。

不过几年的时间,拼多多的市值都要超过京东了。腾讯和阿里巴巴的市值甚至已经超过了很多国家的GDP,可谓富可敌国。

所以真的是:滔滔江面上,有些船沉了,但更多的船仍然穿梭如织;森林里,这棵树枯了,但更多的树在悄悄发新芽。世界原本就是如此,后浪推前浪。我们不能仅看到身边的几个样本,就片面地感慨形势越来越不好了。事实上,放眼全世界,现在大部分区域都处于自有人类文明以来最好的时代。

从严格意义上讲,自2016年以来,我们已经处于一个牛市的进程中。上证50指数和沪深300指数近几年再也没有创出新低,底部一直在抬高。同时,从2018年年底开始,创业板指数和中证500指数也开始出现向上的转折,即使受到了2020年年初的新冠肺炎疫情的冲击,仍然不改向上的趋势。

很多人不承认这种牛市也情有可原,因为这种牛市太没有中国范儿。我国过去的牛市都是一哄而上、一套而散的,不是现在这样分化的情形。

未来是比选股能力和投资能力的牛市,而本书正是告诉大家如何理解价值投资,如何分析和选择优秀的上市公司,主要内容包括投资理论、投资方法、行业研究、公司案例分析、投资的思维五大部分。

本书的两位作者都是从事股票投资近20年,并且目前仍活跃在资产管理行业一线的资深人士。本书是他们对过去投资生涯的总结与回顾,是他们交了巨额学费从市场换来的心得体会,也是他们送给股民的一份礼物。

需要特别交代的是,本书的目的是分享投资思维,而不是荐股。市场是动态的,在股市,没有人能做到一劳永逸。本书所举的实际投资案例,旨在分享作者的投资心路历程,并不在于给读者任何投资建议,读者一定要立足于学方法,不要因为觉得本书中提及的案例不错就照着操作。

作为两位作者的朋友、一个在投资市场摸爬滚打了十几年的投资人,我很乐意把本书推荐给大家,希望能够起到他山之石的作用,给大家带来帮助和启发。

是为序。

趋势交易的奶爸

2020年6月于上海

|

|